El paquete medio de cada cartera oscila entre los 200 y los 500 millones por transacción. Se trata de crédito deteriorado que se concedió antes de la pandemia.

La actividad de compraventa de activos tóxicos en el sector financiero recobra la intensidad en la era Covid. Los principales bancos españoles preparan la venta de hasta 2.000 millones de euros en activos tóxicos (non-performing loans o NPL, por sus siglas en inglés) ligados a empresas, sobre todo a pymes, según fuentes financieras.

Se trata de operaciones en mercado o que están en la rampa de salida y con unos niveles medios de entre 200 millones y 500 millones por transacción. Estas carteras de activos tóxicos no están vinculadas a créditos avalados por el Instituto de Crédito Oficial (ICO), que se extendieron tras la pandemia para garantizar la liquidez de las compañías. Es decir, tienen que ver con préstamos corporativos concedidos antes del Covid y que se han ido deteriorando en el último año y medio.

Fuentes especializadas en el mercado de activos tóxicos estiman descuentos de entre el 15%-25% en estos paquetes de problemáticos sobre los precios de mercado previos a la pandemia. Se prevé que las ventas de carteras de dudosos ligados a empresas alcancen entre los 2.000 y los 3.000 millones de euros al cierre de este ejercicio, según las fuentes consultadas.

Riesgo

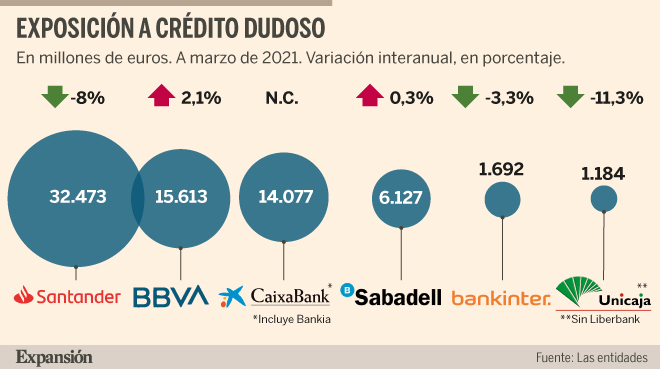

Teniendo en cuenta las filiales fuera de España, las seis principales entidades españolas tienen en balance alrededor de 72.000 millones de euros en créditos dudosos, según los últimos datos publicados a cierre de marzo de 2021.

El Banco Central Europeo (BCE) presiona al sector financiero europeo para que acelere la venta de este tipo de activo improductivo y sanee el balance ante el previsible aumento de la morosidad por la pandemia.

De momento, las tasas de mora en el crédito no reflejan la crisis económica causada por el confinamiento y las restricciones a la movilidad para frenar al virus. En España, la tasa de impagos está contenida por debajo del 5% tras un año intenso de medidas excepcionales, como las moratorias en hipotecas y créditos al consumo, los créditos ICO y los ERTE.

Alza de la mora

El aumento de la morosidad, que descuentan tanto expertos como supervisores para los próximos trimestres, se ha ido alejando en el tiempo por el alargamiento en la devolución de los créditos ICO y el paquete de ayudas a empresas y autónomos impulsado por el Gobierno.

La consultora Alvarez & Marsal estima que el sector bancario español dispone de una hucha de provisiones extra por el Covid de unos 10.000 millones de euros. Este colchón, según los cálculos de la consultora, permitiría a las entidades asumir una escalada de la tasa de mora hasta el 7%.

Esfuerzo

Pero el BCE vigila que las dotaciones sean las correctas para frenar el previsible golpe en los balances. El Banco de España considera que las entidades españolas tienen que repetir el esfuerzo en provisiones, que superó los 8.500 millones el pasado año a nivel grupo, en 2021 y 2022.

Aunque las entidades aseguran que gran parte de las dotaciones las hicieron durante 2020 y descartan elevarlas en los próximos meses. Los grandes bancos cotizados han reducido de media más de un 30% las provisiones en el primer trimestre del año, lo que les ha permitido recuperar los niveles de beneficio pre-Covid.

Alerta supervisora

Los supervisores, no obstantes, están alerta y extreman la cautela sobre el reconocimiento de los créditos en problemas ante las diferencias de criterio de las entidades.

En el último informe de Estabilidad Financiera, el Banco de España detecta las primeras señales del deterioro de los balances, como el aumento de los créditos bajo vigilancia especial, es decir, aquellos con más probabilidad de impago que un préstamo clasificado como normal.

Este nivel de crédito en riesgo, que no quiere decir que todo acabe finalmente entrando en mora, alcanzó los 82.000 millones de euros en el último trimestre de 2020, un crecimiento del 20% en tasa interanual. Representa el 7,5% de la financiación total de los bancos a empresas y familias.